2022年の住宅ローン控除の改正について

住宅ローンを利用する際は、控除を利用することで家計の助けとなります。

この制度については税制改正などでたびたび変更が生じているのですが、2022年にも変更される点があります。

これまでとは、どのような点が変更されるのでしょうか?

主な変更点について、解説します。

横浜市や川崎市でマイホームをご検討の方は、参考にして下さい。

改正による主なメリット

改正には、メリットとなる部分とデメリットの部分があります。

デメリットにばかり目が行きがちですが、しっかりとメリットもあるのでそこにも注目しましょう。

具体的なメリットについて、解説します。

まず、控除期間と控除率の変更があります。

これまで、控除期間は10年間でした。

しかし、新築住宅の場合はこれが13年にまで延長されることとなったのです。

デメリットの面で詳しく説明しますが、期間が延長された代わりに控除率は1%から0.7%に変更されています。

これは一方的なデメリットというわけではなく、あまり問題がないという人も多いでしょう。

以前、消費税増税に伴い2020年末までに入居した場合の控除期間が13年に延長されました。

つまり、今回の改正では常に控除期間が13年間になるのです。

また、以前は10年目までとそれ以降の3年間では控除額の計算方法が異なっていました。

しかし、今回の改正では1年目から13年目まで、計算方法は変わりません。

同じ年数だからと言って、混同しないよう注意しましょう。

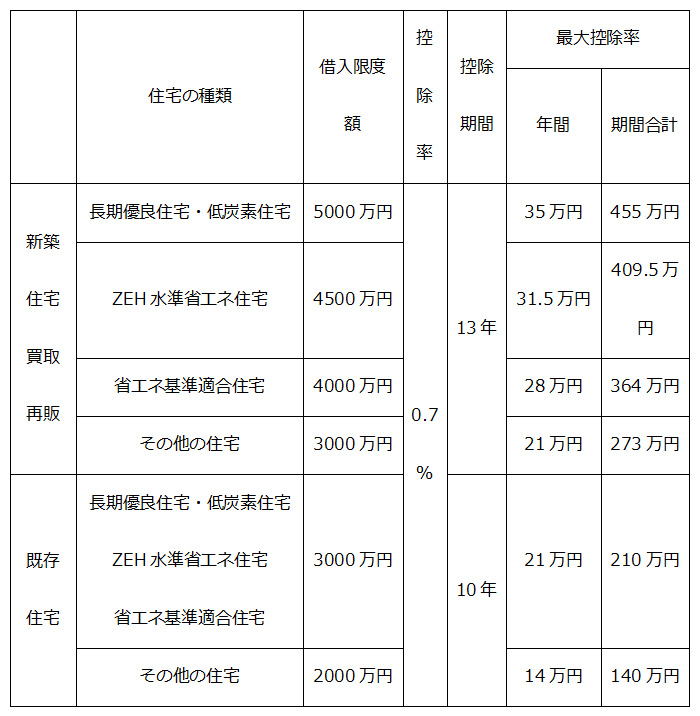

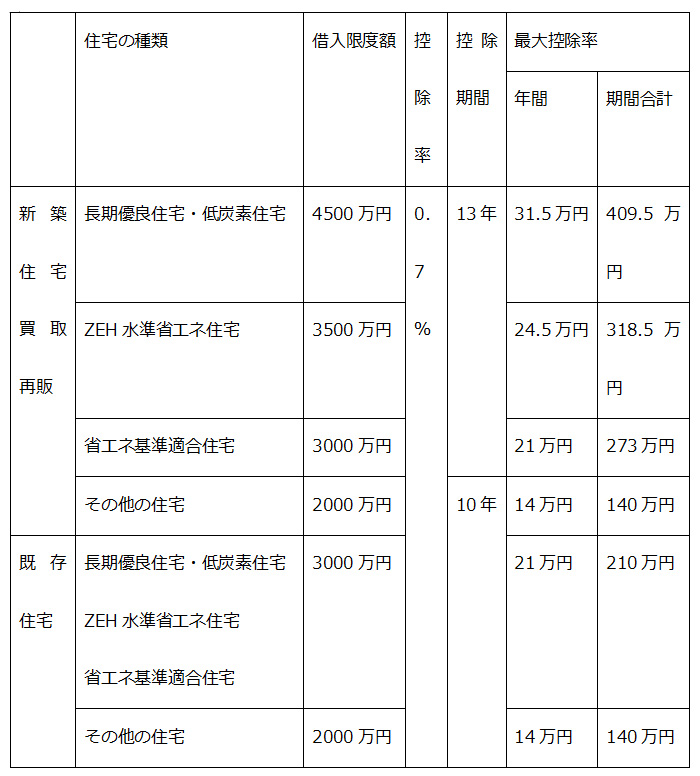

また、住宅の性能や入居する時期によって、控除の対象となる借入限度額が段階的に定められています。

その違いを、表にまとめました。

・2022年〜2023年に入居する場合

・2024年〜2025年に入居する場合

特例を利用したうえで控除が適用される入居時期は、元々2022年12月末までと決まっていたのですが、改正によって2025年12月末までは控除が適用されるようになっています。

そのため、元々の期間では間に合わないという人でも控除が適用されるようになりました。

主なメリットは、この3点です。

借入限度額の違いはメリットと言えるかどうかは微妙ですが、限度額が大きいタイプの住宅を購入したいと思っている人にとっては控除が大きくなるのでメリットと言えるでしょう。

改正によるデメリットは?

住宅ローンの改正によって、デメリットと言える部分も生じています。

中には、あまりデメリットと感じない点もあるのですが、具体的にどのような点が変わったのでしょうか?

まず、最も大きい変化が控除率です。

これまで、控除率は年末の住宅ローン残高の1%でした。

それが、改正によって0.7%に引き下げられたのです。

一般住宅の場合、これまでは借入限度額が4000万円、控除率が1%で年間40万円、10年間で400万円の控除が受けられました。

13年特例が適用されていた場合は、最大480万円です。

それに対して、改正後は一般住宅の借入限度額は3000万円、控除率は0.7%なので年間で最大21万円の控除となり、13年間の合計では273万円となります。

大幅に減っていることがわかるでしょう。

住宅の種類によっては借入限度額が最大で5000万円、年間35万円の控除で13年間の合計が455万円となりますが、やはり13年特例よりは少なくなります。

しかし、この最大のデメリットともいえる点はあまり気にならないという人も多いのです。

なぜかというと、控除される分はそのまま返金されるわけではなく、所得税と住民税から差し引かれる形になるからです。

そして、それを超える分はただ無駄になります。

例えば、年収500万円の会社員で所得税額が10万円、住民税額が20万円というケースでは、まず控除される分が所得税から差し引かれ、残りが住民税から差し引かれます。

つまり、この場合は最大30万円控除されるように思えるでしょうが、実は違います。

というのも、住民税には控除できる上限が定められていて、課税総所得金額の7%か136,500円のどちらか少ないほうとなります。

そのため最大で136,500円となり、このケースでは所得税額と合計して236,500円までしか控除されないのです。

一般住宅の控除額は最大21万円ですが、この場合の控除額とはそれほど差がありません。

元々の控除額では、かなり無駄が多かったのです。

0.7%に控除率が下がったからと言って大きな影響が出るのは、所得がかなり多いケースに限られるでしょう。

そのため、あまり関係ない人が多いことになるのです。

これ以外では、住宅ローン控除を受けるための条件である所得制限が引き下げられたというデメリットもあります。

これまでは年間の合計所得が3000万円以下だったのですが、改正によって2000万円以下に引き下げられました。

これにより、所得が2000万円以上3000万円以下の高所得者は住宅ローン控除を受けられなくなってしまいます。

高所得者ほど所得税も多く、控除を最大限に生かすことができるのですが、これで活用できる人は限られてしまうでしょう。

また、住民税の控除額の上限も引き下げとなります。

これまでは、前年度所得の7%で最大136,500円だったのですが、改正後は前年度所得の5%、最大97,500円までとなりました。

住民税の控除額が引き下げられたことで、控除率が0.7%に引き下げられたことはますます気にしなくてもいい人が増えるでしょう。

むしろ、控除される期間が13年になったことで得をする人も多いかと思います。

その他の住宅に分類される住宅を新築する際の制限も、デメリットです。

その他の住宅は、2023年末までに入居するのであれば特に問題はありません。

しかし、それ以降に入居する場合は注意が必要なのです。

2024年〜2025年に入居する場合もその他の住宅は控除を受けることができるのですが、そのためには2023年末までに新築の建築確認というものを受けておかなくてはいけないのです。

それを受けないと、住宅ローンの控除は受けられなくなります。

つまり、2024年以降に新築の住宅を建築、もしくは購入する際は、省エネ基準を満たした一定の種類の住宅でなければ住宅ローン控除が適用されなくなるのです。

今は省エネ基準を満たした住宅が増えているものの、すべてではないので購入時は十分に気を付けましょう。

今回の改正では、控除額などであまり影響を受けないという人もいるでしょう。

しかし、高所得者を中心に控除が適用されなくなるという人は確実にいます。

控除が適用される方でも、改正によってどのくらい変わってくるのか、一度シミュレーションを受けてみてください。

まとめ

住宅ローン控除の改正は、高所得者には厳しい内容も多いものの中間所得層にとっては影響が少ない内容となっています。

改正されたことによるデメリットにばかり目を向けず、メリットについても考えてどう変わったのか、どのくらいの影響が生じるのかをよく考えてみましょう。

控除が適用される場合は、要件を満たすように注意してください。

特に、入居時期による控除額の違いには気を付けましょう。